میزان تنوع صندوقهای شاخص رمزارزها

رمزارزها امروزه یکی از جذابترین و پر سودترین سرمایهگذاریها و معاملات هستند و از این رو هر روزه راهها و پلتفرمهای جدیدی برای کمک به این مبادلات ارائه میشوند. یکی از راههایی که اخیرا مورد توجه قرار گرفته است، صندوقهای شاخص رمزارزهاست. در ادامه به توضیح این صندوقها، روش کار و دیگر جزئیات آنها میپردازیم.

نحوه کارکرد صندوقهای شاخص رمزارزها

بهطور کلی «نمایه سازی»، نوعی مدیریت منفعل صندوق (ترکیب چند دارایی هم سو) است. مدیر صندوق بهجای مدیریت فعال صندوق، اقدام به جمع آوری سهام و زمانبندی میکند که این شامل انتخاب اوراق بهادار برای سرمایهگذاری و استراتژی برای خرید و فروش آنها میشود. مدیر صندوق سبد داراییای ایجاد میکند که داراییهای آن مطابق اوراق بهادار، یک شاخص خاص است. ایده کلی در این استراتژی این است که صندوق با تقلید از مشخصات شاخص، بورس اوراق بهادار را به عنوان یک کل یا بخش گستردهای از آن، با عملکرد خود شاخص نیز مطابقت دهد.

صندوقهای شاخص برای سبدهای داراییهای مختلف

تقریباً برای هر بازار مالی موجود، یک شاخص و یک صندوق شاخص وجود دارد. در ایالات متحده، محبوبترین صندوقها، شاخص S&P 500 را ردیابی میکنند. اما چندین شاخص دیگر نیز به طور گسترده مورد استفاده قرار میگیرند. ازجمله این شاخصها میتوان به موارد زیر اشاره کرد:

- Russel 2000، متشکل از سهام شرکتهای کوچک کل بازار Wilshire 5000

- بزرگترین شاخص سهام ایالات متحده است MSCI EAFE، متشکل از سهام خارجی از اروپا، استرالیا و شرق دور

- شاخص کل اوراق قرضه Bloomberg Barclays US که کل بازار اوراق را دنبال میکند

- Nasdaq Composite ، متشکل از ۳۰۰۰ سهام پذیرفته شده در بورس Nasdaq

- Dow Jones Industrial Average (DJIA) ، متشکل از ۳۰ شرکت بزرگ سرمایهگذاری

![صندوقهای شاخص]()

لازم به ذکر است که بسیاری از سرمایهگذاران جذب این ابزارها میشوند؛ زیرا آنها میخواهند پیچیدگی مدیریت فعال را، توسط این ابزارها کنترل کنند. این یک روند انتخاب سهام برای سرمایهگذاری است. آنها همچنین خواهان دسترسی آسان به بازار خاصی هستند که به نوبه خود نمونه کارهای متنوعی را فراهم میکند. علاوهبر این، صندوقهای شاخص تمایل به اتخاذ یک استراتژی سرمایهگذاری منفعل دارند که کارمزد کمتری نسبت به وجوه تحت مدیریت فعال ایجاد میکند. مطالب مرتبط را بخوانید.

خطر تمرکز بیش از حد

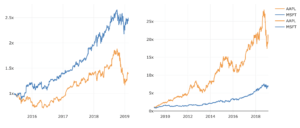

علیرغم مزایای صندوقهای شاخص در بازارهای سنتی، معایبی مانند خطرات تمرکز نیز وجود دارد. به عنوان مثال، در ماههای اخیر، شاخص S&P 500 بیش از حباب dot-com وابسته به پنج سهام برتر فناوری اپل، مایکروسافت، آمازون، فیس بوک و گوگل بودهاست. همین امر را میتوان برای گستردهترین شاخص Defi رمزنگاری نیز گفت.

شاخص پالس (DPI) یک شاخص با وزن بازار است که عملکرد داراییهای Defi را دنبال میکند. DPI ماهانه بهروز میشود و مشتقات رمز، داراییهای مصنوعی یا توکنهای مرتبط با داراییهای فیزیکی را شامل نمیشود. شاخص S & P 500 شامل قیمت ۵۰۰ شرکت است. بنابراین بسیاری از نشانه های مختلف Defi در آن نیست. همچنین، بسیاری از توکنهای Defi به این سبد اضافه و کم خواهند شد. در نتیجه، DPI خطرات تمرکزی نیز دارد. در حال حاضر، ۳۰٪ از شاخص نبض Defi تنها از دو دارایی تشکیل شدهاست: UNI و AAVE. همچنین، ۷۷ درصد از کل خطر DPI فقط توسط چهار نشانه تعیین میشود: UNI ، YFI ، SNX و AAVE. در نتیجه، عملکرد شاخص نسبت به حرکات این چهار دارایی، بسیار حساس است.

ریسک و پاداش صندوقهای شاخص

اگر میخواهید در شاخص Defi یا رمزارزها سرمایهگذاری کنید، ابتدا یک مطالعه خوب انجام دهید و پس از تحقیقات مناسب درصدد سرمایهگذاری برآیید. بیش از نود درصد رمزهای دفی کلاهبرداری هستند. بنابراین بسیار مراقب سرمایهگذاری خود باشید. طبیعتا در این روش نسبت به مبادلات فعال، سود نهایی کمتر خواهد بود، اما طبیعتا به همین نسبت ریسک شما نیز کمتر خواهد بود. بیشتر بدانید.

Comments are closed.